反弹“满月”,24只权益基金涨幅超30%,九成近一个月正收益,新能源、新兴成长类跻身反弹急先锋 反弹“满月”,24只权益基金涨幅超30%,九成近一个月正收益,新能源、新兴成长类跻身反弹急先锋

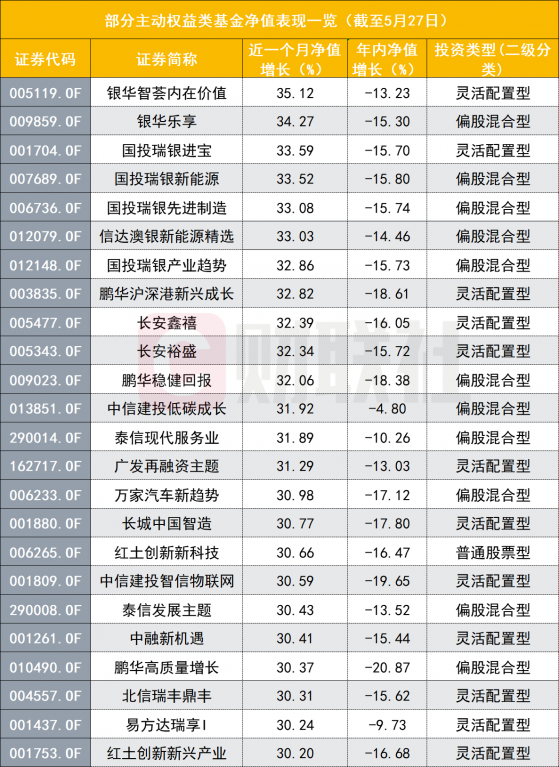

财联社5月28日讯(记者 周晓雅),过去一个月,市场从见底2800点,打响“2800点保卫战”,到进入“3100点拉锯战”,至今已过去一个月。截至5月27日收盘,上证指数报3130.24点,过去一个月累计上涨8.45%;沪深300报4001.30点,累计上涨5.74%。 在此期间,主动权益类基金的表现也在持续分化。Wind数据显示,近一个月净值表现较好的主动权益基金,回报已超过30%,而整体来看,获得正收益的主动权益基金占比在九成。反弹或是下行的背后,主动权益基金市场发生了什么? 24只主动权益基金近一个月涨幅超30% 经历了此前的大幅调整后,九成以上的主动权益基金正在“回血”。以普通股票型基金、偏股混合型基金、股票仓位超50%的灵活配置型基金的口径统计,Wind数据显示,有3118只主动权益基金近一个月获得正收益,在3266只总量中占比95.47%。 其中,有24只产品净值累计涨幅在30%以上。这些产品中,除了北信瑞丰鼎丰、泰信发展主题、泰信现代服务业、广发再融资主题、鹏华沪深港新兴成长等5只产品,其余主动权益类产品的股票仓位都超过90%。 此外,还有288只产品近一个月获得超20%的回报,1138只产品近一个月净值增长超10%。 而近一个月亏损较多的基金,净值下跌幅度大体在2%以内,亏损幅度在2%以上的有33只产品,其中8只的回撤幅度在4%以上。 “新能源”、“新兴成长”成关键词 净值涨幅超30%的基金中,新能源、新兴成长、低碳成长等主题赛道产品频频出现,不难发现,新能源车、光伏等行业板块的回调,令相关的基金再次迎上风口。 银华智荟内在价值近一个月累计上涨35.12%。隆基绿能等光伏板块个股和天齐锂业、赣锋锂业、宁德时代等新能源产业链个股现身在该基金一季报的前十大重仓股中。 该基金经理方建也谈到,产品在一季度基本维持2021年四季度配置,仓位和持仓结构变化很小,“究其原因,主要是我们持仓的品种,如新能源车上游、光伏,在泥沙俱下的市场中,长期成长前景没有恶化,基本面也在不断兑现,持有的预期收益率随着股价调整,不断提升。” 由施成管理的国投瑞银进宝、国投瑞银新能源、国投瑞银先进制造等产品也在近一个月净值增长超30%。 同样的,他也选择坚守成长赛道。在他看来,年内有两大市场矛盾,一是中国长期结构转型和维持短期经济增长之间的矛盾;二是新兴产业需求的快速增长,和产业链短板供给无法满足的矛盾。 进一步看,两个矛盾之间也有关联,由于新兴产业受制于供应链扩产速度,导致其增速受到限制,从而无法通过新兴产业的迅速增长,来实现经济的较快增长。 他将2022年定义为中国经济转型的一个蓄力、过渡之年,这意味着,长期和短期难以达成较好的结合。是聚焦传统行业阶段性的反弹波动,还是着眼于更长的产业趋势,这是落实到投资方面的选择。 “我们会继续选择未来有巨大成长空间的行业,毕竟存量只能博弈,而增长带来共赢。”他提到,设备制造业方面,长期将持续受益于光伏、锂电、半导体等产能扩张,保持较快的复合增速。 新能源汽车方面,依然看好电动汽车的销量较快增长,新能源发电行业的增长目前仍受制于硅料产能的释放,预期在三、四季度,供需矛盾会逐步缓解;而在电动车中上游都出现产能过剩后,汽车智能化的速度将加快。 长安鑫禧的一季报也提到,在不确定的环境中寻找确定性,未来仍将持续重点关注长逻辑确定的赛道:电动车和新能源行业,继续重点布局产业链上基本面与价格阶段性低估且背离较大的细分领域。 而近一个月上涨32.06%的鹏华稳健回报,则是以“景气成长、合理估值、均衡结构”作为投资的总体思路。在其前十大重仓股中,除了东方日升、天合光能等光伏板块个股以外,还有星期六等可选消费个股。 成长赛道产品年内净值仍存回撤 虽然近一个月的触底反弹,令不少主动权益基金取得正收益,不过,距离收复年内净值跌幅仍需时日。 近一个月净值累计涨幅超30%的24只产品中,多数年内净值回撤仍在10%以上。比如,前述提到的银华智荟内在价值年内收益为-13.23%。 对于暂时的回撤,方建谈到,多种投资方法难说优劣,他们投资核心出发点是“挣公司业绩的钱而不是估值的钱”。 “在板块横向比较过程中,我们不会因为一些板块在风口,估值在提升,但中长期业绩不确定,而去追逐。也不会因为一些板块不在风口,估值被不断压缩,而跟风抛弃。”他坦言,这种投资方法,在“不在风口”的那段时间,会阶段性很难受,但稍微拉长一点时间,收益率目标的确实性会高一些。 相比于此前市场的消极情绪,他则是相对乐观,“在我们关注的优质赛道,科技、医药、消费和金融中,越来越多的优质成长股,一年期的预期收益率较为可观,可投资标的越来越多。” “短期总是存在种种问题,长期看到星辰大海。”施成认为,虽然一季度不同板块之间的涨跌幅有较大的差异,新兴产业表现并不算好,但他仍相信,未来是属于成长行业的,只有长期的行业增长,才会带来长期的投资回报。 反观业绩表现榜单的另一面,此前一季度业绩领跑的基金仍在拉大与其他权益产品的收益差距。 Wind数据显示,由黄海管理的万家宏观择时多策略、万家新利与万家精选年初以来净值表现领跑市场,年内净值增长率分别为46.23%、40.56%、35.05%。此前,这三只基金也在一季度斩获业绩表现的冠亚季军宝座,期间回报分别为分别为32.89%、30.49%与27.61%。 从持仓来看,这三只基金主要配置地产和煤炭等,例如万家宏观择时多策略前十大重仓股包括了地产“招保万金”以及新城控股、金科股份,此外还配置了晋控煤业、兖矿能源、平煤股份以及中国神华。 |